комментарий за 2-6 марта

Международные рынки

| США |

|

Прошедшая неделя оказалась одной из самых провальных для фондовых площадок США. «Медведи» с первого же торгового дня продемонстрировали решительность своих намерений и опустили индекс Доу ниже 7000 пунктов, впервые с 1997-го года. А ведь в районе этой отметки находились многолетние поддержки, поэтому для многих трейдеров стало очевидным дальнейшее снижение рынка. Поводом к такому обвалу в понедельник стали негативный отчет страховщика AIG, а также заявление Уоррена Баффета о том, что в течение этого года и, возможно, в течение ещё длительного периода времени экономика США будет находиться в разрухе. Статистика в понедельник оказалась лучше ожиданий: в январе выросли доходы и расходы населения, что оказало некую локальную поддержку индексам в понедельник. Во вторник снижение замедлилось, некий оптимизм инвесторам придали новости о скором запуске программы, предназначенной для поддержки рынков потребительского и делового кредитования Term Asset-Backed-Securities Loan Facility (TALF) объемом $1 трлн. Бен Бернанке также заявил, что правительство расширит программу помощи банковскому сектору страны. В среду состоялся хороший отскок вверх на ожиданиях, что Китай может предпринять дополнительные меры для стимулирования своей экономики. В четверг игроки в основном ориентировались на статистику с рынка труда, которая оказалось противоречивой: с одной стороны, заявки на пособие по безработице упали на предшествующей неделе на 31 тыс.(ожидалось сокращение на 17 тыс.), стоимость рабочей силы в США в четвертом квартале выросла на 5,7%(ожидался рост на 3,8%), а с другой - производительность труда в четвертом квартале 2008 года упала на 0,4%(ожидался рост на 1%). Заказы промпредприятий США в январе снизились на 1,9% при прогнозах сокращения на 3,5%. Всё это вылилось в мощные продажи акций, которые продолжились в пятницу.

Таким образом, по итогам прошедшей «черной» недели: DJI -6,17%, NASDAQ COMP -6,52%, S&P500 -7,04%. Индекс волатильности VIX за прошедшую неделю практически не изменился и закрылся на уровне 49,9%.

|

| Нефть |

|

На рынке нефти всё более-менее спокойно за минувшую семидневку в рамках бокового тренда. Котировки «черного золота» в основном повторяли динамику торгов акций. В начале недели снизились на негативной статистике по американскому ВВП, во вторник подросли после заявления китайских властей о господдержке внутреннего спроса. В среду вышло известие о неожиданном сокращении запасов нефти в США, что тоже оказало поддержку ценам. Сказывается близость заседания ОПЕК в середине марта, где снова ожидается сокращение квот на добычу. В результате недельные итоги получились скромными: Light Sweet +3,36%, Brent -2,73%, нефть продолжает торговаться в боковике 40-50 долл. |

| Металлы |

|

Котировки некоторых промышленных металлов просто взлетели: свинец прибавил 16,1% за неделю, цинк подрос на 13,9%, медь потяжелела на 9%. Остальные металлы выросли незначительно: олово +2,9%, никель +1,3%, алюминий +0,2%. Такую динамику обусловили заявления китайских властей о поддержке экономики. Драгоценные металлы закрылись около нуля по итогам этой недели: золото -0,1%, серебро + 1,68%, платина -0,4%. Такое впечатление, что акции готовятся к стремительному росту, ибо держатели золота продолжают от него избавляться. Также имеет место факт технической коррекции от уровня в 1000 долларов за унцию. В любом случае, отсутствие позитивных корпоративных сигналов и повышенная волатильность будут поддерживать котировки «желтого металла». |

| Валюты |

|

За минувшую неделю российский рубль торговался к основным валютам в боковике и завершил торги на тех же уровнях. Курс ЦБ рубль-доллар повысился на копейку с 35,72 до 35,73, к евро российская вылюта также подешевела за неделю на ту же копейку с 45,35 до 45,36. Пока нефть стабильна и не случилось никаких форс-мажоров, ЦБ держит слово относительно потолка бивалютной корзины. Доллар за 5 дней несколько укрепился по отношению к евро с 1,2668 до 1,265. |

Российский рынок

| ФОРТС |

|

На российском рынке первая весенняя неделя ознаменовалась большой волатильностью. Как мы и писали ранее, пока нефть выше 40 долл. за баррель, мало желающих продавать отечественные акции. Поддержку нашим бумагам также оказали крепчающий рубль и переток средств из валюты на фондовые площадки. Мартовский фьючерс на индекс РТС начал с отметки 54 000 снижением, нащупал дно в районе 50 000 и устремился вверх до 58 000, закрывшись на уровне 57 750. Недельный рост составил 6,96%. Фьючерс то находился в контанго, то заходил в бэквардацию. Трейдеры на ФОРТС пристально следили за динамикой американских индексов, однако затем их вдохновила положительная динамика на азиатских биржах, и отечественные фишки окончательно развернулись вверх, игнорируя внешний негатив. Надолго ли?

|

Обзор волатильности

|

|

||||||||||||

|

|

||||||||||||

|

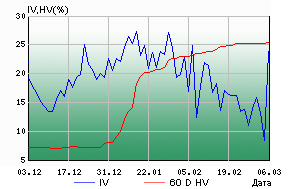

Отметим, что историческая волатильность (HV) по многим активам достигла некоторого локального дна и не спешит падать ниже. Это и понятно, рынки остаются нервными, а условия финансового кризиса никуда не ушли. Никто не будет сейчас продавать дёшево любой опцион. Индексы по-прежнему легко продавливаются вниз на 5-10% в день, как мы отмечали в своих ежедневных комментариях. В то же время, отскоки вверх очень сильны, как на классическом медвежьем рынке. В этих условиях можно посоветовать покупать волатильность на локальных проливах IV.

Важно также учитывать, что перед экспирацией волатильность IV может вести себя нестандартно. Через неделю внимание трейдеров полностью переключится на июньские контракты, тогда можно будет делать более объективные выводы.

. |

|||||||||||||

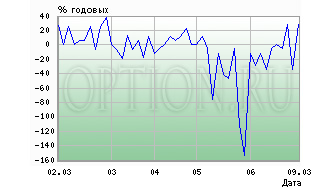

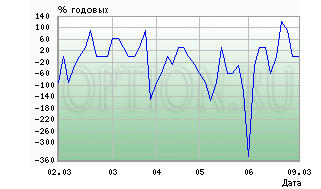

Обзор доходности спот-фьючерс

|

|

||||||

|

|

||||||

|

|

||||||

|

Кризис дает порой хорошие возможности заработать на базисе. Особенно в этом плане отличились обыкновенные акции Сбербанка, Уралсвязьинформаа и Газпрома, где доходности достигали значений в 20% годовых. Базис на индексе РТС, уже традиционно для себя в последнее время, менял свой знак то с минуса на плюс, то с плюса на минус.

|

|||||||

| Обзор в формате PDF:Скачать |

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)