26.03.2008

Погодные фьючерсы

На протяжении всей истории климат Земли постоянно менялся. По мере развития цивилизационных процессов влияние антропогенных факторов на климатические изменения значительно усилилось. Климат стал теплеть, участились случаи стихийных бедствий, усилились сопутствующие негативные факторы. При этом большинство важнейших отраслей экономики напрямую или косвенно зависят от капризов погоды. Безусловно, наиболее подвержен влиянию климатических изменений топливно-энергетический комплекс. Потребление природного газа и нефтепродуктов зависит от суровости и продолжительности зимнего периода. Погодные условия в летний период являются важнейшим фактором, влияющим на объемы расходования электроэнергии. Сельскохозяйственный сектор зависит от климатических колебаний в течение всего производственного цикла, начиная с посевной и заканчивая сбором урожая. От непогоды также страдает и строительная отрасль, где задержки с исполнением проектов могут повлечь за собой дополнительные расходы. В последнее время, особое внимание вопросу климатических изменений стал уделять и страховой сектор. Проблема оценки рисков, связанных с ущербом от природных катаклизмов становится все серьезнее. Для банков повысились риски, связанные с невозвратом кредитов и займов. Таким образом, необходимость хеджирования погодных рисков привела к появлению срочных биржевых и внебиржевых контрактов на погоду.

Впервые сделки по фьючерсному контракту на индекс температуры были заключены в 1999 году на Чикагской товарной бирже (CME). Первоначально это были фьючерсные и опционные контракты на индексы обогрева и охлаждения (HDD и CDD), которые рассчитывались для наиболее важных населенных пунктов и энергоузлов США. Основными участниками торгов стали энергетические, газовые, коммунальные компании. Уже в 2000 году аналогичные контракты появились в Европе, где были введены фьючерсы на температуру в Лондоне, Берлине и Париже в районе международных аэропортов. Индексы HDD и CDD рассчитывают исходя из границы обогрева и охлаждения равной 65º по Фаренгейту (в Европе за точку отсчета принимается 18º по Цельсию). Погода за день определяется как среднее арифметическое между минимальной и максимальной температурой, зарегистрированной в определенной точке наблюдения за 24 часа. Далее вычисляют модуль отклонения от базовой границы в 65º F. Если среднее значение ниже 65º F, то полученная величина прибавляется к индексу СDD, если выше, то к HDD. Если в день i разница положительна (отрицательна), то индексы HDD (CDD) приравниваются к этой границе, либо равны нулю, то есть:

CDDi = max (Wi – 65,0) HDDi = max (65 – Wi,0)

Поскольку фьючерсные и опционные контракты имеют даты исполнения, индексы HDD и CDD рассчитываются в течение всего периода действия контрактов и определяют суммированием ежедневных значений. Для установления расчетной цены индексов по истечении срока действия контрактов берутся официальные данные, полученные с метеорологической станции, указанной в спецификации контрактов. Вариационная маржа начисляется (списывается) исходя из разницы между ценой покупки (продажи) контракта и расчетной ценой на дату исполнения. В спецификации контрактов всегда имеются ограничения максимального размера выплат в силу отсутствия базового актива, позволяющего хеджировать позиции.

В США большую роль в развитии фьючерсов на погоду играют маркет-мейкеры, брокеры, в Европе велико значение банковского сектора. Крупнейшие инвестиционные банки, такие как Merril Lynch и UBS занимаются разработкой и внедрением структурных продуктов, в основе которых лежат фьючерсы на погоду.

Сегодня география и линейка «погодных» инструментов значительно расширились, появились контракты на величину осадков, силу ветра, относительную влажность, величину снежного покрова. Тема проблематики финансовых рисков от климатических изменений приобрела популярность в научно-исследовательских и популярных изданиях. Создаются компании, специализирующиеся на страховании рисков от неблагоприятных погодных условий. С 1999 года существует профессиональная организация Weather Risk Management Association (WRMA), занимающаяся популяризацией и стандартизацией погодных контрактов. Мировой рынок «погодных» деривативов оценивается сегодня примерно 50 млрд. долл.

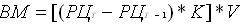

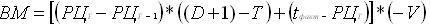

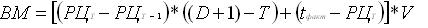

Отечественный срочный рынок растет и динамично развивается на пути к западным срочным площадкам. Проанализировав мировой опыт и масштабы проблемы страхования погодных рисков, Фондовая биржа РТС совместно с Росгидрометом с 2006 г. занимается разработкой фьючерсных контрактов на температурные индексы. В ближайшее время планируется провести тестовые торги, результаты которых помогут выявить достоинства и недостатки системы. Эти факторы помогут внести коррективы в спецификации контрактов, после чего состоятся первые реальные торги. Базовым активом фьючерса станет средняя температура расчетного месяца в аэропорту Внуково. Росгидромет будет в автоматизированном режиме ежечасно поставлять данные в РТС ФОРТС, в торговые терминалы и сайт биржи РТС. Цена контракта будет выражаться в градусах по Цельсию, принимая положительные и отрицательные значения. Погодный фьючерс охватит все 16 регионов Центрального федерального округа (ЦФО). Вычислены коэффициенты корреляции средних температур всех календарных месяцев между аэропортом Внуково и регионами ЦФО. Стоимость1 градуса - 100 руб. Размер гарантийного обеспечения составит 2800 руб. Вариационная маржа вычисляется по следующим формулам:

В период торговли до начала расчетного месяца.

для продавца контракта:

для покупателя контракта:

В период торговли после начала расчетного месяца.

для продавца контракта:

для покупателя контракта:

Где:

V – стоимость минимального шага цены

Т – текущий момент

РЦ – расчетная цена фьючерса

tфакт – фактическая температура в день T

D – последний календарный день расчетного месяца

К – количество календарных дней в расчетном месяце

Рассмотрим использование фьючерсного контракта на среднемесячную температуру воздуха в целях хеджирования рисков на примере строительной компании. Допустим, компании необходимо в установленный срок сдать в эксплуатацию объект строительства. По результатам проведенного анализа, выявлено, что при падении средней температуры на один градус ниже -10ºС, у компании появятся дополнительные затраты в размере 500000 руб. Пусть, согласно прогнозу Росгидрометцентра средняя температура января будет находиться в диапазоне от -6ºС до -10ºС. Компания планирует застраховаться от убытков в случае снижения температуры ниже -10ºС. Для этого необходимо продать на бирже N фьючерсных контрактов. Определив, величину вариационной маржи, начисляемой по фьючерсному контракту, находим количество контрактов N. Для этого делим сумму потенциальных убытков (500000руб.) на величину вариационной маржи. Таким образом, убытки связанные с основным бизнесом предприятия компенсируются за счет прибыли по биржевым операциям.

Для эффективного управления погодными рисками следует проанализировать зависимость финансовых результатов от температуры и оценить размер потенциальных потерь. Далее, рассчитав оптимальное количество фьючерсных контрактов, купить (продать) их на бирже.

В целом, появление «погодных» фьючерсов на отечественном срочном рынке можно охарактеризовать как прогрессивное явление. Однако ситуация с ликвидностью подобных инструментов вызывает серьезные сомнения. Большинство компаний, потенциально заинтересованных в хеджировании своего бизнеса от погодных катаклизмов, пока не готово осуществлять и вести учет биржевых операций. В связи с этим, необходимо развивать фьючерсы на погоду по западным образцам. Жизненно необходимо наличие маркет-мейкеров, чтобы на рынке появились не только хеджеры, но и спекулянты. Безусловно, важным фактором станет поддержка научно-исследовательских и популярных работ по данной тематике, культивация возможностей срочных биржевых инструментов.

Если вы хотите оставить свое мнение вам нужно пройти авторизацию или зарегистироваться.