Низкие комиссионные

Операции с фьючерсами и опционами в целом гораздо дешевле аналогичных операций на рынке акций, т.к. ниже биржевой сбор и отсутствуют дополнительные косвенные издержки (депозитарные сборы, плата за плечо и т.д.).

Заданное соотношение риск-доход

Применение комбинаций из опционов позволяет строить позиции с заданными параметрами риск-доход. Уже в момент открытия позиций известно, какой будет прибыль и максимальный риск на момент погашения опционов.

13.04.2009 Комментарий за 6-10 апреля.

Международные рынки

| США |

|

Прошедшую неделю фондовые рынки в США торговались в узком коридоре, изменившись очень незначительно. К тому же в пятый день площадки были закрыты из-за празднования «Страстной пятницы». В понедельник и вторник индекс Доу Джонса скорректировался вниз с 8030 до 7800 пунктов: инвесторы фиксировали прибыль после мощного роста на прошлой неделе. В среду вышли позитивные макроэкономические данные от Министерства торговли США: объём товарных запасов на оптовых складах в феврале снизился на 1,5% по сравнению с январем, аналитики ожидали сокращения на 0,5%. В четверг же были опубликованы данные от Минтруда, которые порадовали участников торгов: число первоначальных обращений за пособием по безработице за неделю, окончившуюся 4-го апреля, сократилось на 20 тыс. до 654 тыс., аналитики же прогнозировали сокращения на 9 тыс. Участники рынка отыграли эту статистику повышательным движением, индексы прибавили по итогам четверга более 3%. По итогам прошедшей сокращенной недели: DJI +0,82%, NASDAQ COMP +1,58%, S&P500 +1,78%. Индекс волатильности VIX за неделю снизился с 41,7% до 36,5%. Наконец-то он пробил уровень 40% вниз, что свидетельствует о наступлении затишья на американских биржах и появлении относительной уверенности у инвесторов. Только вот надолго ли?

|

| Нефть |

|

На минувшей неделе нефть Brent вновь торговалась выше 50 долл. за баррель на фоне позитивных торгов акциями по всему миру. В среду вышли традиционные данные по запасам сырья в США. Коммерческие запасы сырой нефти за неделю выросли на 1,7 миллиона баррелей, до 361,1 миллиона. Запасы сырой нефти в стране превышают верхнюю планку среднестатистического показателя для этого времени года. Общие запасы бензина в США также увеличились на 0,6 миллиона баррелей. Под занавес недели нефть ещё подросла на данных о сокращении запасов в хранилище Cushing (Оклахома) до 30 миллионов баррелей – минимального уровня с 26-го декабря. Терминал Cushing гарантирует обеспечение сделок по нефтяным фьючерсам, что обеспечило рост котировок. В результате недельные итоги получились следующими: Light Sweet +4,23%, Brent +2,74%.

|

| Металлы |

|

Промышленные металлы по итогам недели дружно подросли на фоне роста фондовых индикаторов и возрождении надежд на выход мировой экономики из рецессии. Палладий прибавил 6,1%, медь 3,9%, никель 2,9%, свинец 1,4%, алюминий 0,6%. Исключение составил цинк, котировки которого закрылись по итогам недели без изменений.

В противоположность промышленным металлам, драгоценные металлы преимущественно сдали свои позиции. Золото подешевело на 1,8%, серебро обесценилось и вовсе на 3,4%. А вот платина подросла на 3,1%. Возобновление роста акций отрицательным образом сказывается на котировках золота и серебра, что и понятно.

|

| Валюты |

|

За минувшую неделю российский рубль подешевел к доллару на 23 копейки (с 33,40 до 33,63), подорожал к евро на 69 копеек (с 44,85 до 44,16). Котировки бивалютной корзины закрылись по итогам недели на уровне 38,36 рублей. На торгах доллар-евро доллар продолжает своё укрепление. Евро упало с отметки в 1,3511 в начале недели до уровня в 1,3182 в конце недели.

|

Российский рынок

| ФОРТС |

|

На российских фондовых площадках прошедшая неделя была крайне волатильной: многие трейдеры готовились к коррекции, т.к. рынок выглядел перекупленным, однако «быки» всё же победили. Июньский фьючерс на индекс РТС (RIM9) закрылся неделей ранее на отметке 72 700 пунктов. В понедельник было крайне позитивное открытие, фьючерс протестировал отметку в 76500, но уже в среду в первой половине дня настроения трейдеров были крайне коррекционными, а фьючерс торговался возле уровня в 69 000. Однако затем рынки начали сильно прибавлять, фьючерс добрался до уровня в 80 000 пунктов, даже закрепившись там. В пятницу же в отсутствии внешних ориентиров особых изменений не произошло. Фондовый рынок в России выглядел очень сильным на неделе. В отсутствии существенного внешнего позитива индекс ММВБ всё-таки преодолел сильнейшей сопротивление на уровне 875 пунктов и удержался выше. Таким образом, удалось обновить октябрьские максимумы прошлого года. Точные итоги этой позитивной недели следующие: индекс ММВБ +10,67%, индекс РТС +9,56%.

|

Обзор волатильности

| Индекс РТС |

.png) |

| Рис. 1 |

|

| Газпром |

.png) |

| Рис. 2 |

|

| Лукойл |

.png) |

| Рис. 3 |

| Доллар-рубль |

.png) |

| Рис. 5 |

|

| Сбербанк |

.png) |

| Рис. 4 |

| Норильский никель |

.png) |

| Рис. 6 |

|

Историческая волатильность по большинству инструментов по-прежнему находится в повышательном тренде. В самом деле, кризис никуда не ушел, а, значит, нервы трейдеров остаются на запредельном уровне. В любой момент нас сможет ожидать как панический обвал, так и головокружительный взлёт котировок акций. По-прежнему можно порекомендовать покупку волатильности в индексе, Сбербанке и Лукойле, где IV торгуется с существенным дисконтом к HV.

Дисконт в июньских опционах на индекс составляет уже около 25-ти процентных пунктов. Стратегии, ориентированные на использование волатильности, можно посоветовать также в опционах на пару рубль-доллар. После проведения Центральным Банком РФ плановой девальвации рубля, отечественная валюта, определенно, вышла на качественно более высокий уровень волатильности, что нужно использовать путем покупки опционов.

. |

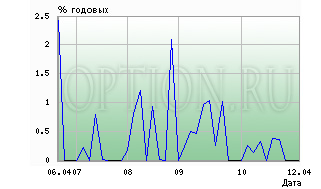

Обзор доходности спот-фьючерс

|

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)

.png)